著者

西岡 秀泰

社会保険労務士、2級FP技能士

生命保険株式会社に25年勤務し、FPとして保険・年金販売に従事。

現在は、社会保険労務士事務所を開設し、労働保険・社会保険に関する企業サポートを行うとともに、日本年金機構の年金事務所・相談員としても活動している。

老後に必要な資金の目安とは?【世帯別】備えておきたい金額&賢い貯蓄方法まとめ

- 【この記事のポイント】

- ● 平均的な老後資金として、夫婦なら1,200万円、単身なら980万円が必要。

- ● 毎月の支出や収入などから必要な資金を試算しておくことが大切。

- ● 賢く貯蓄するためには、資産運用に取り組む・収入アップを図るといった方法がある。

- この記事は4分で読めます。

金融庁「市場ワーキング・グループ」の報告書をきっかけに、「老後2,000万円問題」が話題になりました。老後の生活資金に不安を感じ、貯蓄したいと考えている人も多いでしょう。今回の記事では、老後の必要資金の目安や賢い貯蓄方法について紹介します。

定年後の支出と収入

老後資金として2,000万円が不足すると言われていますが、実際のところはどうなのでしょうか。老後の生活資金として貯蓄がいくらあればいいかを考えるために、まずは退職後の収入と支出について確認しましょう。定年後の支出は毎月の生活資金

定年後の主な支出は、毎月の生活費です。住宅ローンや教育費の支払いを終えていると考えると、必要なのは自らの生活資金が中心になります。

生命保険文化センターの「令和元年度 生活保障に関する調査」によると、「老後の夫婦2人の日常生活費」に関するアンケート結果は次の通りです。

● 老後の最低日常生活費:平均22.1万円

● ゆとりある老後生活費:平均36.1万円

定年後の収入は公的年金

定年退職後に仕事をしなければ、主な収入は公的年金です。自営業者など国民年金に加入している人は老齢基礎年金、会社員など厚生年金に加入している人は老齢基礎年金と老齢厚生年金を受け取れます。

厚生労働省の「平成30年度 厚生年金保険・国民年金事業の概況」によると、実際の年金の受給額は下記の通りです。 ※対象は国家・地方公務員共済や私学共済などの加入者を除く年金受給権者

上述の平均的な生活費を参考にすると、老齢基礎年金のみの自営業者などは、年金だけで老後の生活費を賄うのは難しいと考えられます。

世帯別の定年後の家計収支

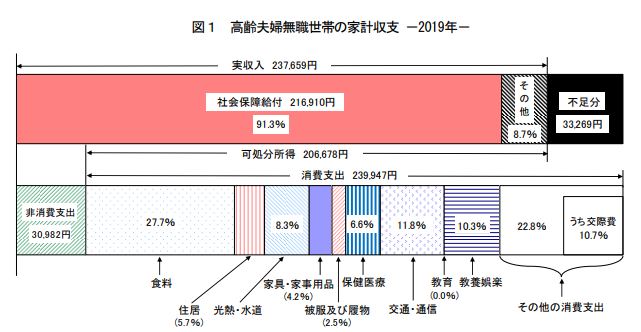

それでは、定年後の家計収支はどのようになっているのでしょうか。総務省統計局の「2019年家計調査」より、老後の家計収支を世帯別に紹介します。

高齢夫婦無職世帯の家計収支

高齢夫婦無職世帯(※)の家計収支は、実収入23万7,659円に対して、支出は27万929円となり、月3万3,269円の赤字となっています。支出から税金や社会保険料の約3万円を差し引くと、実際の消費額は約24万円です。

(※)夫65歳以上、妻60歳以上の夫婦のみの無職世帯。 出典:総務省統計局「2019年家計調査(家計収支編)」

「2017年家計調査」では、高齢夫婦無職世帯の家計収支の赤字額は月に約5.5万円でした。5.5万円の赤字が30年間(360か月)続くと仮定すると、赤字の累計は約2,000万円となり、この数字が「老後2000万円問題」として話題になったのです。

前述の赤字額3万3,269円を使って同様の計算をすると、必要と考えられる老後資金は約1,200万円と大きく減少します。

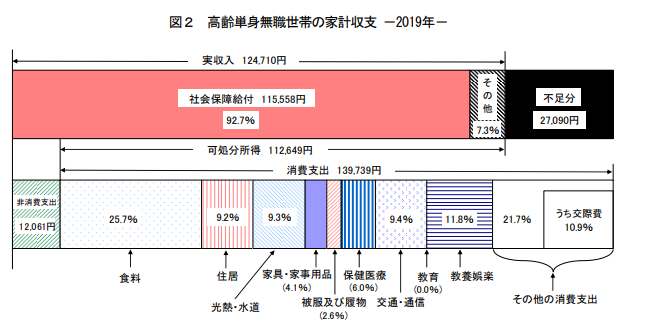

高齢単身無職世帯の家計収支

高齢単身無職世帯(※)の家計収支は、実収入12万4,710円に対して、支出は15万1,800円となり、月2万7,090円の赤字という結果です。支出から税金や社会保険料の約1.2万円を差し引くと、実際の消費額は約14万円です。

赤字額2万7,090円が30年間(360か月)続くと仮定すると、単身者の老後に必要な資金は約980万円です。

(※)60歳以上の単身の無職世帯。 出典:総務省統計局「2019年家計調査(家計収支編)」

老後に必要な金額の目安

老後に必要な金額は前提条件によって大きく変わります。各家庭・各個人で収入や支出が違うので、「必要な金額の目安」は個々に計算しなければ意味がありません。 老後に必要なお金の計算式は次の通りです。

必要な金額=(毎月の支出ー毎月の収入)×(老後年数)×12か月+(その他の必要額)

それぞれの金額や年数を自分で設定して、老後に必要な資金を計算しましょう。

毎月の支出

毎月の支出は、老後の生活スタイルや持ち家の有無などで大きく異なります。いくらで設定すればいいかわからないときは、夫婦2人ならば前述の調査結果などを参考に決めましょう。

毎月の収入の設定

毎月の収入は主に老齢年金ですが、不動産収入などがあれば加算して計算します。年金額は日本年金機構から毎年送付される「ねんきん定期便」などで確認できます。または、前述の「老齢年金の平均月額」を参考に毎月の収入を設定しましょう。

老後年数

老後年数は、老齢年金の受給が始まる65歳から死亡するまでの年数です。日本人の平均寿命は男性が81歳、女性が87歳のため、65歳の人の平均余命は男性が約20年、女性が約25年となります。

つまり、65歳から年金生活が始まってから、平均して男性は20年間、女性は25年間の生活費が必要になります。

その他の必要額

その他の必要額は、葬儀代や家の修繕費、車の買い替え費用など、日常生活費以外の支出です。大きな病気をしたり、介護が必要になったりした場合に備えておきたいお金もこちらに該当します。

老後に備えるための賢い貯蓄方法

老後に必要な金額の目安がわかったら、貯蓄について考えましょう。老後資金準備は、長期間にわたって計画的に行うことが重要なポイントです。ここでは、賢くお金を蓄えるための方法を紹介します。税制上のメリットを活かした資産運用

賢く貯蓄をするためには、税制上のメリットを活かした資産運用が有効です。

iDeCo(個人型確定拠出年金)

iDeCo(個人型確定拠出年金)は国が実施している制度であり、個人が任意で加入する私的年金です。「自分で掛金を支払い、運用方法を選んで掛金を運用する」のが特徴です。 税制上のメリットは次の3つです。

● 掛金が全額所得控除されて税金が安くなる

● 運用益が非課税になる

● 受取時に退職所得控除(一時金受取のとき)や、公的年金等控除(年金受取のとき)が受けられる

つみたてNISA

つみたてNISAは、少額からの長期・積立・分散投資を支援するための非課税制度です。毎年40万円までの投資が非課税になり、運用商品は投資信託が中心です。

iDeCoと比較すると、いつでも引き出しができるメリットがある一方、掛金に対して所得控除を受けられないことがデメリットです。

運用は預金より投資がおすすめ

iDeCoの活用を含めて、運用は預金より投資をおすすめします。銀行の定期預金などは安全・確実なところがメリットですが、低金利が続き、利息によって増やすことはほとんど期待できないからです。

投資というと損をするリスクが気になりますが、投資信託などで長期間積み立てることでリスクが低減し、一定の運用益が期待できます。

収入アップを図る

老後に向けて収入を増やすことに取り組むのもおすすめです。例えば、夫婦共働きで厚生年金に加入する、できるだけ長く会社で仕事を続けるなどが挙げられます。

共働きや長く会社勤めをすることは、給与収入を増やすだけでなく、老齢厚生年金の受取額アップにもつながります。受取額の増加によって、老後資金の必要額を減らすことが可能となるでしょう。

まとめ

一般的な老後資金として、老後の夫婦2人なら約1,200万円、単身なら980万円が必要と考えられます。ただし、必要な金額は人によって大きく異なるため、「毎月の支出、毎月の収入、老後年数、その他費用」を自分で設定して計算することが大切です。必要な金額がわかったら、資産運用なども活用しながら賢く貯蓄をしていきましょう。コラムリスト

投資に失敗してしまう理由とは?損する人の特徴&成功に近づく3つのルール

【世帯・年代別】貯蓄の平均額はいくら?データから見る貯めておきたいお金の目安

証券口座を複数作るのはおすすめ?メリット・デメリット&上手に使い分ける方法を解説!

生命保険料の支払いが多い?平均から考える保険料の目安&払いすぎている場合の見直し方

夫婦の生活費はいくらにすべき?年代別の平均額&理想の支出割合を総まとめ!

投資をすることにはどんな意味がある?投資の定義や目的をわかりやすく解説!

生命保険は不要って本当?生命保険の必要性&加入すべき人の特徴をおさらいしよう

節税につながる配偶者控除とは?制度の仕組み・配偶者特別控除との違いetc.を解説!

iDeCo(イデコ)とつみたてNISAの違いって?特徴・お得な選び方を徹底解説!

人生設計を考えるときのポイントは?プロが教える賢いライフプランの立て方

お金のプロが伝授!資産を⾒える化する「おかねのコンパス」の活用方法まとめ

老後資金として2,000万円が不足すると言われていますが、実際のところはどうなのでしょうか。老後の生活資金として貯蓄がいくらあればいいかを考えるために、まずは退職後の収入と支出について確認しましょう。

老後資金として2,000万円が不足すると言われていますが、実際のところはどうなのでしょうか。老後の生活資金として貯蓄がいくらあればいいかを考えるために、まずは退職後の収入と支出について確認しましょう。

※対象は国家・地方公務員共済や私学共済などの加入者を除く年金受給権者

※対象は国家・地方公務員共済や私学共済などの加入者を除く年金受給権者 出典:総務省統計局「2019年家計調査(家計収支編)」

出典:総務省統計局「2019年家計調査(家計収支編)」 出典:総務省統計局「2019年家計調査(家計収支編)」

出典:総務省統計局「2019年家計調査(家計収支編)」

老後に必要な金額は前提条件によって大きく変わります。各家庭・各個人で収入や支出が違うので、「必要な金額の目安」は個々に計算しなければ意味がありません。

老後に必要なお金の計算式は次の通りです。

老後に必要な金額は前提条件によって大きく変わります。各家庭・各個人で収入や支出が違うので、「必要な金額の目安」は個々に計算しなければ意味がありません。

老後に必要なお金の計算式は次の通りです。 老後に必要な金額の目安がわかったら、貯蓄について考えましょう。老後資金準備は、長期間にわたって計画的に行うことが重要なポイントです。ここでは、賢くお金を蓄えるための方法を紹介します。

老後に必要な金額の目安がわかったら、貯蓄について考えましょう。老後資金準備は、長期間にわたって計画的に行うことが重要なポイントです。ここでは、賢くお金を蓄えるための方法を紹介します。