著者

松田 聡子

群馬FP事務所代表、CFP®、証券外務員二種、DCアドバイザー

国内生保に法人コンサルティング営業を経て2007年に独立系FPとして開業。

企業型確定拠出年金の講師、個人向け相談全般に従事。

現在は法人向けには確定拠出年金の導入コンサル、

個人向けにはiDeCoやNISAでの資産運用や確定拠出年金を有効活用したライフプランニング、

リタイアメントプランニングを行っている。

人生設計を考えるときのポイントは?プロが教える賢いライフプランの立て方

- 【この記事のポイント】

- ● ライフプランとは、理想の生活を実現するための人生設計をお金の面から捉えたもの。

- ● 雇用環境の変化や公的年金への不安などからライフプランの必要性が増している。

- ● ライフプランを作るときは、必要な資金を逆算し、時系列でお金の流れを「見える化」することが大切。

- この記事は3分で読めます。

「人生100年時代」というキーワードの広がりとともに、ライフプランを考える人が増えていると言えます。 この記事では、人生設計の意味やライフプランの立て方などをわかりやすく解説します。

人生設計・ライフプランの意味

人生設計とは

「〇歳までに結婚したい」「アーリーリタイアをしたい」など、人には将来の夢や理想の生活があります。それらのために自分の人生計画を立てることを「人生設計」と言います。人生設計のテーマは、お金だけでなく生きがいやキャリアなども含まれます。

ライフプランとは

結婚や子どもの教育費など、大きなライフイベントには大きな支出が伴います。 このように人生設計をお金の面で捉えたものを「ライフプラン」と言います。

夢や理想の生活を叶えるためには、将来必要となる資金を準備しなければいけません。 必要な資金を把握し、希望を実現させることがライフプランの目的です。

ライフプランの必要性

ライフプランの必要性

「将来のことは不確定だからライフプランは無意味なのではないか」と考える人もいるでしょう。 しかし、将来に向けて経済的な準備をしなければ、願望の実現に対して「手遅れ」ということになりかねません。 特に現代は、以下のような理由からライフプランが必要と考えられています。

社会保障制度の変化

近年は、老後の人生設計に重要な公的年金制度の改正が続いています。 このことから、公的年金だけでは不足する老後の生活費についてコツコツ準備しておく必要が生じています。

雇用環境の変化

従来は終身雇用が当然であり、年功序列で賃金も上昇するのが一般的でした。 しかし現在では、終身雇用を前提としない企業が増え、給与体系も年俸制や成果主義などが取り入れられている傾向にあります。 また、派遣や請負などの非正規の労働者も増えてきました。 以前は当たり前だった企業年金や退職金制度を廃止する企業も多く、会社に頼らない生き方が求められています。

ライフサイクルの変化

平均寿命の延びにより、生まれてから死ぬまでのライフサイクルが従来のモデルから大きく変化しています。 リタイア後の期間が長くなることによって、老後資金の枯渇を心配する声が多くなっているのも、ライフプランが必要とされる理由でしょう。

単身世帯の増加

老後の生活モデルでは夫婦世帯が標準とされています。 しかし、実際には生涯独身の人や、離婚して老後を1人で生きる人が増えている傾向にあります。 自分の身を自分で守るためには、明確なライフプランの必要性が高いと言えます。

ライフプランを考えるときのポイント

まずは「たたき台」から始める

将来のことが不確定でもライフプランは立てられます。 最初はライフイベントを思いつくままに書き出し、ライフプランの「たたき台」を作ることから始めましょう。

ライフイベントから逆算して資金計画を立てる

計画を立てるということの基本は、「ゴールからの逆算」です。 例えば、「65歳までに2,000万円を準備する」というライフプランを立てたら、いつから・いくらずつ貯めるかを逆算して考えましょう。

必要に応じてライフプランを見直す

不確定な将来について計画を立てるのですから、想定外のことは起こりえます。 ライフプラン通りにならなかった場合には見直しを行い、定期的に進捗状況を確認しましょう。

ライフプランの具体的な立て方

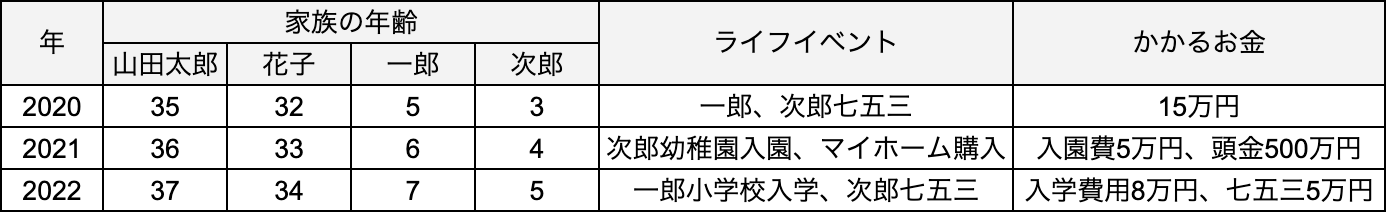

1.ライフイベント表を作る

ライフプランは世帯単位で考えるので、4人家族なら4人分のライフイベントを挙げていき、ライフイベント表を作って整理します。

夢や希望というと、イメージするのが難しい人もいるかもしれません。 その場合は、子どもの入学などすでにわかっているライフイベントから埋めていきましょう。

ライフイベント表の作り方

ライフイベント表を作るときは、年ごとのライフイベントとかかるお金を記入していきます。例のように時系列に家族の年齢が並ぶとイベントを入れやすくなります。 想定できるライフイベントを先に記入することで、家族旅行や大きな買い物のタイミングを考えやすくなるでしょう。 ※筆者作成

2.キャッシュフロー表を作る

家族のライフイベントを考えたら、現在から将来までの具体的な家計収支の流れを確認しましょう。 そのためには、ライフイベント表をもとにキャッシュフロー表を作ります。 キャッシュフロー表を作ることで長期的なお金の流れが見え、家計の見直しにもつながります。

キャッシュフロー表の作り方

まずはライフイベント表の内容を転記します。 収入の部には、家族それぞれの収入と贈与などの一時的な収入を記入し、合計を計算します。

支出の部は費目ごとの合計や、マイホームの頭金などの一時的な支出を記入し、合計を計算します。 収入の合計から支出の合計を差し引き、年間収支を算出します。前年の貯蓄残高と当年の収支の合計が当年の貯蓄残高になります。 ※筆者作成

資金の不足がわかったら対策を考えよう

キャッシュフロー表を作成して将来のお金の流れを確認すると、「住宅ローンを返済しながら子どもを大学に行かせるのは難しい」など、お金が不足しそうな場面が見えてきます。

そのような課題をあぶり出すのがキャッシュフロー表を作る目的です。 資金不足の可能性が出てきたら、対策として「投資、節約、収入の増加」といった方法を検討してみましょう。

まとめ

ライフプランを作ることで、ライフイベントに必要なお金を計画的に準備できるようになります。 理想の生活を実現するために、人生設計とライフプランの作成を始めてみましょう。コラムリスト

投資に失敗してしまう理由とは?損する人の特徴&成功に近づく3つのルール

老後に必要な資金の目安とは?【世帯別】備えておきたい金額&賢い貯蓄方法まとめ

【世帯・年代別】貯蓄の平均額はいくら?データから見る貯めておきたいお金の目安

証券口座を複数作るのはおすすめ?メリット・デメリット&上手に使い分ける方法を解説!

生命保険料の支払いが多い?平均から考える保険料の目安&払いすぎている場合の見直し方

夫婦の生活費はいくらにすべき?年代別の平均額&理想の支出割合を総まとめ!

投資をすることにはどんな意味がある?投資の定義や目的をわかりやすく解説!

生命保険は不要って本当?生命保険の必要性&加入すべき人の特徴をおさらいしよう

節税につながる配偶者控除とは?制度の仕組み・配偶者特別控除との違いetc.を解説!

iDeCo(イデコ)とつみたてNISAの違いって?特徴・お得な選び方を徹底解説!

お金のプロが伝授!資産を⾒える化する「おかねのコンパス」の活用方法まとめ

※筆者作成

※筆者作成

※筆者作成

※筆者作成